公庫の創業融資を個人事業主が受ける際の重要ポイント

一般財団法人立志財団 理事長

坂本憲彦

元銀行員として300社以上の融資実績。2006年に独立し3社10事業を展開し年商5億円を達成。現在は一般財団法人立志財団の理事長として起業家支援を行い、20年間で1万人以上の起業家・ビジネスリーダーを指導。著書は2万部のベストセラー。

個人事業主でも創業融資を受けることは可能です。個人事業主より法人が有利ということもありません。

貸す側としてはあくまで貸したお金が返ってくるかどうかが重要です。

個人とか法人の以前に事業計画が現実に沿っていて問題ないか、自己資金はあるのか、などポイントを押さえれば問題ありません。

ただ、個人と法人とでは違いが少しありますので、その違いを含め、どんな点に注意したらいいのか、この記事でまとめます。

個人事業主の創業融資制度の種類

創業を支援するための融資制度が複数存在し、それぞれが異なる条件や特徴を持っています。

創業融資であれば、次の2つが選択肢に入ります。

- 日本政策金融公庫の創業融資(新規開業・スタートアップ支援資金)

- 制度融資

そのほか、信用金庫や地元の銀行なども候補には入りますが、創業融資ということであれば、日本政策金融公庫(以下、公庫)が第一候補、次に制度融資になります。

以下、日本政策金融公庫(単に公庫と呼びます)と、制度融資についてもう少し詳しく見ていきます。

公庫の新規開業・スタートアップ支援資金(かつての新創業融資制度、新規開業資金に相当)の特徴、利用メリット、注意点

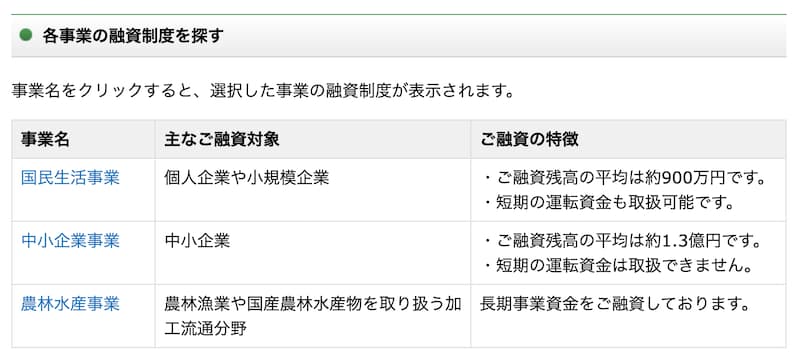

公庫にはさまざまな融資プランがあり、初めて見るとよく分からないと思います。

事業融資に関してはこちらのとおり3種類用意されています。

https://www.jfc.go.jp/n/finance/search/index.htmlより

融資の特徴の箇所に書かれているとおり、1億円以上の資金が必要でなく、農林水産でもないなら国民生活事業になります。

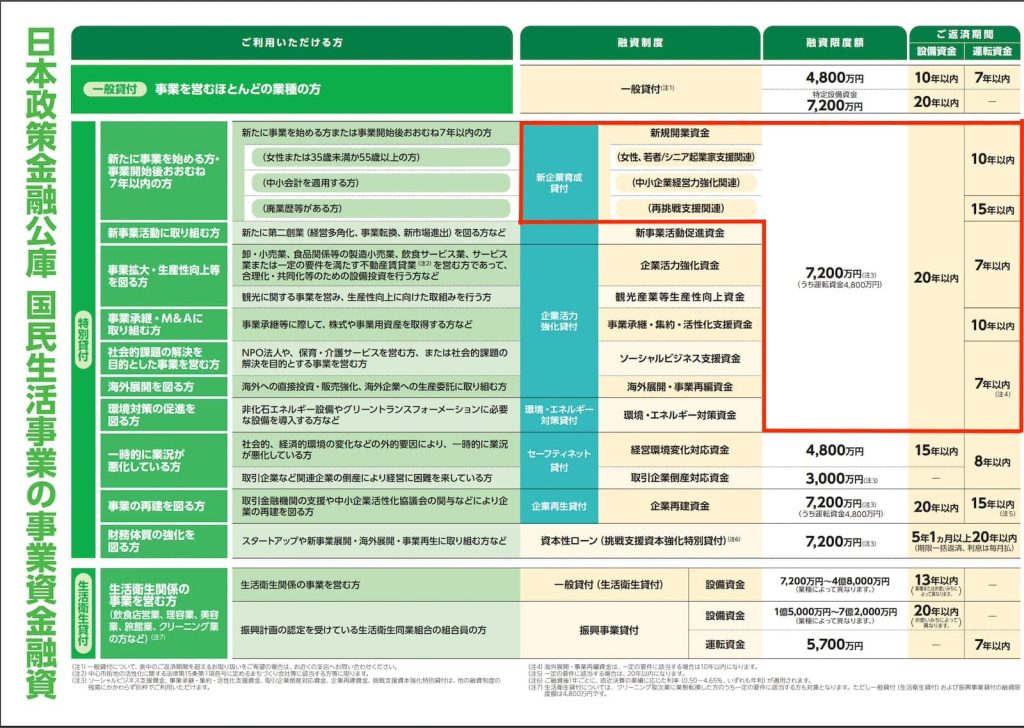

国民生活事業といってもこのようになっており一目で分かる人はまずいないと思います。創業融資は「新たに事業を始める方」のところになり、融資制度としては「新規開業・スタートアップ支援資金」というくくりになります。

https://www.jfc.go.jp/n/finance/search/index_k.htmlより

https://www.jfc.go.jp/n/finance/search/pdf/yuushi_guide.pdf より

なお、2024年3月までは新創業融資制度が創業融資として使われており、2024年4月から2025年3月までは新規開業資金のくくりになっていましたが、2025年4月からは新規開業・スタートアップ支援資金となっています。

公庫は、個人事業主や小規模企業が資金を調達するための強力な手段です。公庫の最大の特長は、低金利での融資が可能であり、無担保無保証でも借りられる点にあります。

特に無担保無保証で借りられるというのは他にないといっていいでしょう。

ただ、注意点として「事業開始後税務申告を2期終えていない」という条件があります。創業時であれば問題ないと思います。また、担保や保証があったほうが金利などは優遇されます。

地方自治体の制度融資:特徴、利用メリット、注意点

制度融資は都道府県、または市区町村によって条件が変わります。また、すべての自治体に必ずあるとは限りませんので、創業するところで制度融資自体があるかどうかから調べる必要があります。

いずれにしても、低金利で借りられる手段の1つです。公庫の融資と同時に申し込むことも可能です。

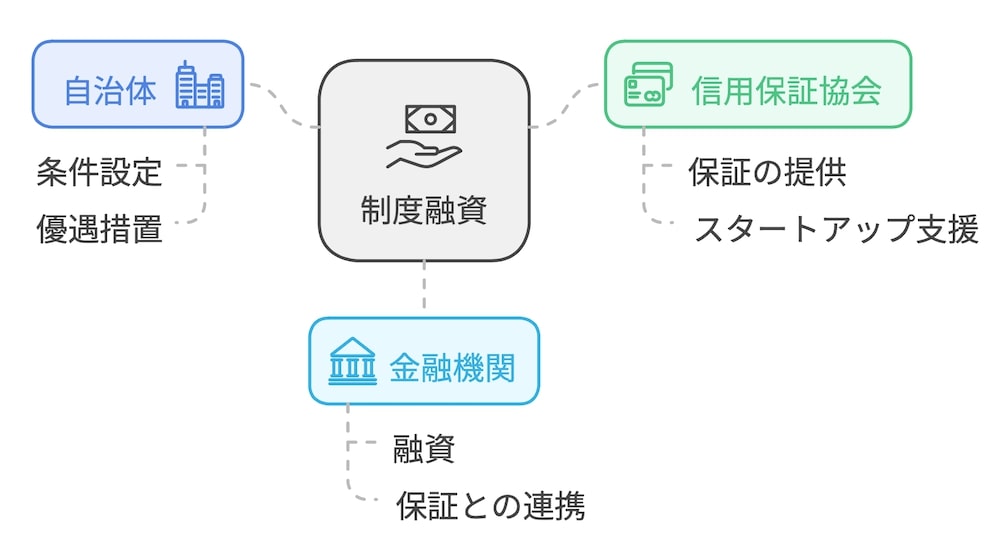

公庫との違いは、条件もそうですが、たいていの場合、「自治体」「信用保証協会」「金融機関」という3つの機関が関係してくるという構造上の違いもあります。

制度融資を構成する機関

自治体自体がお金を直接融資するわけではないので、金融機関から借りることになります。

ただ、いきなり新規で創業融資を受ける銀行や信金はまずありませんので、信用保証協会という自治体の機関を使って保証を受けるのが一般的です。

そこに各自治体が掲げる創業時の優遇施策などが重なってくるのが制度融資というように考えておくといいと思います。

自治体が諸条件を決め申し込み窓口になる

↓

各都道府県の信用保証協会が保証を出す

↓

金融機関が融資する

という形です。

創業融資を受けるために重要なポイント

創業融資を受けるための最大のポイントは冒頭でも書いたとおり、融資したお金が返ってくるかどうかであり、個人だろうと法人だろうと関係はありません。

それを踏まえたうえで

- 事業計画

- 自己資金

- 融資金額

- これまでの実績や経験

- 過去の信用情報

といった点が特に重要になってきます。

融資担当者が見て納得する事業計画になっているかは、最重要事項でしょう。

また、当然、自己資金は多ければ多いほど有利です。極端な話、1000万円持っていれば、500万円借りるのは楽になります。すぐに回収できますからね。

融資金額もある程度の金額を超えると簡単には出せなくなります。これも回収できるかどうかがポイントになってきます。

未経験の分野より、今まで関わってきた分野のほうが有利になるのも当然ですよね。独立はしていなかったとしても、実績があるわけですので。

また、当然ながら過去に金融機関から借りて返済に問題があった場合は、マイナス要員として捉えられます。

比較的、融資が通りやすい金額はいくら?

目安として500万円くらいであれば比較的、融資がおりやすいと考えていいでしょう。

これは新規事業が頓挫したとしても働いて返せる額と考えられるからです。

といっても、あくまで地方銀行における一般的な目安の1つに過ぎませんので、その点は注意してください。

まとめ

まとめると、基本的に創業融資において個人事業主と法人との間に差はありません。

重要なのは個人や法人という点ではなく、融資したお金が返ってくるかどうかです。融資する側の立場に立てば、当たり前のことなんですが、見逃してしまいがちな視点なので、融資を受けたいと思ったら常にこの点に立ち返りましょう。

創業融資を受けたいと思ったら、まずは日本政策金融公庫の新規開業・スタートアップ支援資金を検討し、自治体が用意している制度融資も候補として考えるのがいいと思います。

また、どちらか一方だけしか融資は受けられないということはありませんので、両方という選択肢もあり得ます。

創業融資、事業計画作成のセミナー、無料相談実施中

融資を受けるためのポイントが短時間で分かるセミナーを開催しています。

- 元銀行員だけが知っている資金調達のキホンとは?

- これまで300件以上の融資サポートをしてきた経験から分かるポイント

- 資金調達に成功した3つの事例を徹底解説

といった内容をお伝えします。

創業融資を考えている人はぜひ資金調達のキホンセミナーに参加してください。

また、事業計画の作り方を効率よく学びたい場合には、銀行員と経営者の2つの視点から事業計画をどう作るか解説した、事業計画の作り方を学ぶ「坂本立志塾1日集中セミナー」もあります。

そして、元銀行員としてさまざまな企業に融資をし、3社10事業を立ち上げた経営者でもある立志財団の代表、坂本に融資の無料相談ができます。

- 自分の場合はどうしたらいいか知りたい

- どんな融資が適切なのか知りたい

- 融資を受けるにあたって事業計画の作り方を知りたい

など、あれば、お気軽にこちらの無料相談をご活用ください。