創業融資はいくらが目安? どのくらい必要? 専門家が教える賢い融資額の決め方

一般財団法人立志財団 理事長

坂本憲彦

元銀行員として300社以上の融資実績。2006年に独立し3社10事業を展開し年商5億円を達成。現在は一般財団法人立志財団の理事長として起業家支援を行い、20年間で1万人以上の起業家・ビジネスリーダーを指導。著書は2万部のベストセラー。

この記事は、元銀行員として融資に関わってきた立志財団代表の坂本憲彦による監修を受けた解説記事であり、

- 日本政策金融公庫の融資を検討している

- 創業融資として数百万円〜1000万円程度の小規模事業を検討している

といった方に向けた記事です。

整骨院などの治療院を開業したい、美容室やネイルサロンを開業したい、飲食店を開業したいといった1人〜数人で開業できる規模感を想定しています。

この記事を読めば、

- 創業融資で借りられる金額の上限や平均額

- 創業に必要な金額を計算する方法

- 用意すべき自己資金の額

といったことが分かります。

公庫の創業融資でいくら借りられるのか? 平均借入額は?

いくら借りられるかは、いくら必要で自己資金がどのくらいあるのか、事業の内容、諸条件などによって変わります。

最初にかいつまんでお伝えすると、日本政策金融公庫(公庫)の新規開業・スタートアップ支援資金という創業融資として使える制度では上限は7200万円ですが、1000万円以下が上限の1つと目安と考えるといいです。ちなみに、創業融資の平均借入額は800万円程度です(ただし、公庫以外の借り入れも含みます)。

また、銀行員として融資をしていた経験から言えるのは、500万円という金額も1つの目安になります。

公庫の場合、自己資金は最低でも希望融資額の1/10が必要でしたが、2024年4月以降はその条件はなくなっています。

ただ、できれば1/3は確保したほうがいいと言われています(=融資が通りやすい)。

といっても、結局のところは返済の見込みがどのくらいあるかが重要な要素ですから、自己資金が絶対ということはありません。

以下、もう少し詳しく見ていきましょう。

創業融資で借りられる限度額

日本政策金融公庫から創業融資をしてもらう場合、先ほども書いたとおり上限は7200万円(新規開業・スタートアップ支援資金という制度)です。

ただ、上限いっぱいになるケースはほとんどないと思います。特に初めて公庫から借りる場合は、1000万円が融資上限の目安の1つでしょう。

過去に公庫から借りて返済実績がある場合は話が違ってくることはあります。

銀行の感覚からすると創業融資は500万円が目安の1つになる

銀行の感覚からすると500万円くらいまでは比較的借りやすい金額ですので、そこを上限の目安の1つとして考えると堅いと思います。

もちろん借りやすいといっても、きちんと事業計画が立てられている前提の話ですから、誰でも簡単にというわけではありません。

ちなみに500万円という金額は、もし事業がうまくいかなくなったとしても返済はできるだろうというところから来ています。

あくまで民間銀行の感覚なので公庫とは違いますが、公庫も融資をする金融機関という意味では同じですので、目安の1つとして考えていいとは思います。

かつての制度「新創業融資制度」では上限3000万円だった

2024年4月より前は「新創業融資制度」という融資制度があり、その上限が3000万円でした。

ですが、今は「新創業融資制度」はなくなり、「新規開業・スタートアップ支援資金」という名称の融資制度になっています。その融資上限は7200万円(そのうち運転資金は4800万円まで)となっています。

創業融資の平均借入額は?

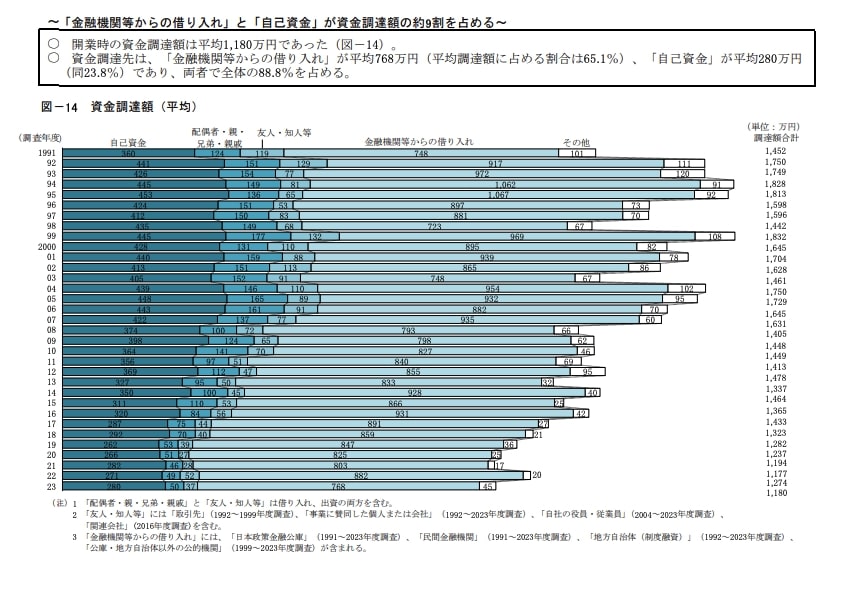

日本政策金融公庫総合研究所「2023年度新規開業実態調査」より

日本政策金融公庫総合研究所による「2023年度新規開業実態調査」によると、開業時に金融機関から融資を受けた金額の平均は768万円です。

2022年度は862万円、2021年度は803万円が開業時の借り入れの平均額となっています。800万円前後と見ていればいいかと思います。

平均ではありますが、数万円や数億円の借り入れが多いとは思えませんので、中央値としてもそこまで乖離はないと思います。

また、公庫だけでなく民間の銀行も含まれていますから、公庫の融資額の平均とイコールではありません(近いとは思います)。

いずれにしても平均は平均であって、重要なのはあなたにとってどのくらいの借り入れが必要でどのくらい借りられるかではあります。

そこで、必要な資金の計算について次にまとめます。

創業資金に必要な額の計算方法

まず知っておくべきことは創業資金は「設備資金」と「運転資金」の2つに分けるということです。

公庫に限らず民間の銀行でも性質の違う資金であり、返済期間も変わるので分けて考えます。

設備資金の場合、返済期間は10年を基準に長くても15年くらいというのが民間銀行の感覚です。

公庫の場合、設備資金の返済期間は最大で20年ですが、あくまで最大の話であって民間銀行の感覚と大きく変わることはないと思います。

運転資金の返済期間は、民間銀行の感覚だと5年を目安に長くても7年程度です。

公庫の場合、運転信金の返済期間は最大で10年ですが、こちらも設備資金と同様に民間銀行の感覚と大きく変わることはないと思います。

では、具体的にどんなものが設備資金、運転資金になるのでしょうか?

事業によって大きく変わりますが、イメージとしては以下のようなものです。

設備資金

設備資金とは、店舗の外装・内装費や、事業で使う設備、車両、パソコン、什器類、その他備品といった最初にかかってくる資金です。

運転資金

運転資金とは、仕入れ、家賃、人件費、水道光熱費、通信費、宣伝広告費など名前のとおり、事業を続けていくうえで必要になってくる資金です。

これらは業種業態によって千差万別かと思いますので、事業計画書をつくりながら計算していきましょう。

なお、創業融資で運転資金を借りる場合、月商の2か月を1つの目安にするといいでしょう。長くても3か月。

これも業種や事業計画によっても変わってくるので、一概には言えませんが、月商の2か月であれば、ある程度堅いと思います。

もう少し詳しく運転資金について知りたい場合はこちらをどうぞ。

知っておくべき公庫から借りるときの条件と自己資金

2024年4月より前は、公庫から借りるのであれば、自己資金は借りたい額の最低でも1/10が必要でした。

今はその条件は撤廃されていますが、できれば自己資金は融資額の1/3は用意したいところです。

あくまで目安の1つなので、返済の見込みが十分にある場合は、自己資金が1/10であっても通ります。

公庫から必要な額の融資を得るためには?

金融機関にとって最も重要なことは、融資した分とその利息を回収できるかです。

日本政策金融公庫は政府系金融機関ですので、民間銀行とは違う部分はありますが、融資した金額は回収するのが前提で動くはずです。

なので、

- 自己資金が多い

- 担保や保証がある(公庫は無担保・無保証でも借りられるのがメリットの1つではありますが)

- 事業内容・事業計画書の内容

- 開業する前がチャンスになることも

といったことがポイントとなります。

特に事業内容・事業計画の部分が鍵になります。

まとまった資金さえあれば、間違いなくうまくいくという確信とその根拠を事業内容と計画に盛り込みます。

貸さないと損と思ってもらうくらいの事業内容と計画にするつもりで事業内容や事業計画は練りましょう。

与件も含めて詳細までしっかりと考えて計画することは、融資を受けることはもちろんですが、実際に経営していく上でも役立ちます。

事業計画の作り方の詳細は別な機会でまたお伝えします。

開業2期以内とこれから開業には大きな違いがあることも

公庫の「新規開業・スタートアップ支援資金」という融資制度は、これから開業する、あるいは開業から2期以内であれば、無担保・無保証など有利な条件で申し込めます。

ここで注意したいのは開業から2期以内であっても、一度開業してしまうと実績が求められるということです。

開業から好調なら問題ありませんが、そうなるとは限らないのが起業です。

後から資金が必要になっても業績が悪ければ、貸してくれる確率は下がるのは当然です。

まとまった資金さえあれば乗り切れる危機というのもありますから、資金は前もって用意しておくのがベターです。

なので、できるだけ開業前に融資を申し込んだほうがいいと考えておくといいでしょう。

まとめ

以上、創業融資の借り入れ金額の上限や平均値、どうやって決めるか、注意点などをお伝えしてきました。

ポイントをまとめると以下のとおりです。

- 公庫融資の上限は、7200万円ですが、通常は1000万円以下が目安

- 創業融資の平均借入額は、約800万円(2023年度は768万円)

- 創業資金の計算は、設備資金と運転資金に分け、事業計画から算出

- 公庫の創業融資は、開業後も請けられるが、借りやすさを考えると開業前がベター

創業融資、事業計画作成のセミナー、無料相談実施中

融資を受けるためのポイントが短時間で分かるセミナーを開催しています。

- 元銀行員だけが知っている資金調達のキホンとは?

- これまで300件以上の融資サポートをしてきた経験から分かるポイント

- 資金調達に成功した3つの事例を徹底解説

といった内容をお伝えします。

創業融資を考えている人はぜひ資金調達のキホンセミナーに参加してください。

また、事業計画の作り方を効率よく学びたい場合には、銀行員と経営者の2つの視点から事業計画をどう作るか解説した、事業計画の作り方を学ぶ「坂本立志塾1日集中セミナー」もあります。

そして、元銀行員としてさまざまな企業に融資をし、3社10事業を立ち上げた経営者でもある立志財団の代表、坂本に融資の無料相談ができます。

- 自分の場合はどうしたらいいか知りたい

- どんな融資が適切なのか知りたい

- 融資を受けるにあたって事業計画の作り方を知りたい

など、あれば、お気軽にこちらの無料相談をご活用ください。